Podatnicy, którzy chcą dokonać zmian w oświadczeniu PIT-2 powinni złożyć aktualizacje druku pracodawcy. Prawidłowo wypełniony druk wpływa bowiem na wysokość wynagrodzenia. Druk zawiera 4 ważne oświadczenia oraz 3 wnioski, prawidłowe wypełnienie formularza jest niezwykle istotne. PIT -2 wpływa na wysokość zaliczek na podatek dochodowy odprowadzanych przez płatnika składek. Wyjaśniamy, dlaczego warto złożyć oświadczenie już w grudniu i jak poprawnie wypełnić formularz, by w 2024 roku otrzymywać wynagrodzenie we właściwej wysokości.

PIT-2 lub wzór oświadczenia z kadr

Od 1 stycznia 2023 r. obowiązuje zasada, zgodnie z którą oświadczenie o zmniejszeniu zaliczek na podatek od wynagrodzeń można będzie złożyć płatnikowi na zasadach, które u niego obowiązują. Płatnik będzie miał możliwość bowiem przyjmowania oświadczeń i wniosków mających wpływ na wysokość zaliczki na podatek (np. poprzez elektroniczny system kadrowo-płacowy, czy opracowane na piśmie wzory takich oświadczeń i wniosków). Druku nie trzeba składać, jeżeli nic nie zmieniło się w sytuacji podatnika i chce, aby zaliczki na podatek dochodowy były u niego obliczane na dotychczasowych zasadach.

Nowe druki PIT-2, PIT-2A i PIT-3 na 2023 rok udostępnione na stronie e-deklaracje.gov — PIT.pl

Złożenie oświadczenia przed otrzymaniem pierwszego wynagrodzenia w 2024 roku zapewni prawidłowe obliczanie zaliczek na podatek dochodowy w 2024 r.

Warto je złożyć już teraz, bowiem niektórzy pracownicy czy zleceniodawcy otrzymają wynagrodzenie za grudzień na początku stycznia. Zatem będzie to już dochód z 2024 r. Trzeba też pamiętać o aktualizacji danych jeżeli nasza sytuacja się zmienia i w 2024 r. chcemy korzystać np. z nowych ulg czy rozliczać się z dzieckiem lub małżonkiem.

Źródło: Shutterstock

PIT -2 dla pracowników i zleceniodawców oraz osób zatrudnionych na umowę o dzieło

Formularz PIT-2 powinny złożyć płatnikom osoby zatrudnione na umowę o pracę, umowę zlecenia lub na umowę o dzieło, które chcą korzystać z kwoty wolnej od podatku w 2024 r.

Od stycznia 2023 r. obowiązują przepisy, na podstawie których pracownicy, zleceniobiorcy czy osoby zatrudnione o dzieło będą mogły złożyć pit-2 więcej niż u jednego płatnika. Od nowego roku podatnik będzie mógł złożyć PIT-2 w maksymalnie trzech miejscach. Całkowita kwota odliczenia nadal będzie wynosić co miesiąc 300 zł – będzie ona mogła być podzielona między trzech płatników. W przypadku dwóch miejsc odliczenie wyniesie po 150 zł, a w przypadku trzech – po 100 zł u każdego płatnika w skali miesiąca.

|

Ważne! Trzeba pamiętać, że łączne odliczenie kwoty wolnej u wszystkich płatników nie może przekroczyć 300 zł w skali miesiąca. |

Kwota wolna w PIT-2 dla pracującego emeryta lub rencisty

Od stycznia 2023 roku również osoby, które mają przyznane prawo do emerytury lub renty mogą złożyć PIT-2. Pracujący emeryci w druku formularza będą mogli wskazać, że chcą, aby organ rentowy nadal w całości odliczał kwotę wolną. Podatnicy będą mogli też w przypadku jednej umowy podzielić kwotę wolną pomiędzy pracodawcę i organ rentowy, u każdego z płatników wyniesie ona po 150 złotych w skali miesiąca. W przypadku kiedy pracujący emeryt lub rencista ma więcej niż jednego pracodawcę będzie mógł podzielić kwotę wolną na maksymalnie trzech płatników (dwóch pracodawców i organ rentowy, w takiej sytuacji każdy z płatników odliczy po 100 zł.

» PIT-2. Jak sprawdzić, czy został złożony? Co jeśli go nie złożę?

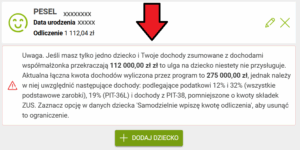

PIT- 2 dla samotnego rodzica lub małżonków

Podatnicy, którzy spełniają warunki do korzystania z rozliczenia z dzieckiem jako samotni rodzice lub chcą rozliczać się z małżonkiem również mogą o tym poinformować płatnika składek. W formularzu w części E należy oznaczyć czy będziemy rozliczać się z małżonkiem, czy jako samotny rodzic. Następnie należy określić czy dochody w skali 2023 r. przekroczą lub nie przekroczą kwoty 120 000 zł. W przypadku kiedy wspólne dochody:

1) nie przekroczą 120 000 zł – płatnik będzie pobierał zaliczkę na podatek w wysokości określonej dla I progu podatkowego – 12 % oraz stosował podwójną kwotę zmniejszającą podatek

2) przekroczą 120 000 zł – płatnik będzie pobierał zaliczkę na podatek w wysokości określonej dla I progu podatkowego – 12 % oraz stosował pojedynczą kwotę zmniejszającą

Podwyższone koszty uzyskania przychodów w PIT-2

Podatnik, który chce, aby w wyliczaniu jego miesięcznych dochodów stosowane były podwyższone koszty przychodów powinien wypełnić część F PIT-2 i zaznaczyć, że jego zakład pracy znajduje się poza miejscem zamieszkania. Podatnik może również zrezygnować z podwyższonych kosztów przychodów.

Nowe ulgi podatkowe w PIT-2

W PIT-2 podatnicy w części G mają możliwość wskazania, że zamierzają korzystać z nowych ulg podatkowych, które obowiązują od 2023 roku. Zanim jednak zadeklarujemy to płatnikowi warto zweryfikować czy na pewno będziemy mieli do nich prawo. W 2024 r. podobnie jak w roku ubiegłym można skorzystać z:

- ulgi na powrót — określonej w art. 21 pkt 152 ustawy o PIT

- ulgi dla rodzin 4+ – zdefiniowanej w art. 21 pkt 153 ustawy o PIT

- ulgi dla pracujących seniorów – określonej w art. 21 pkt 154 ustawy o PIT

PIT-2 dla podatników do 26 roku życia

Podatnicy, którzy nie maja 26 lat i chcą zrezygnować z ulgi dla młodych oraz pracowniczych kosztów uzyskania przychodów powinni wypełnić część H PIT-2.

PIT-2 dla twórców

PIT-2 z kolei w części I powinny wypełnić osoby wykonujące pracę twórczą, które chcą, aby płatnik nie stosował 50% kosztów uzyskania dochodów.

PIT-2, dla których podatników dochód nie przekroczy 30 000 zł

Podatnicy, którzy przewidują, że ich dochody nie przekroczą 30 000 zł mogą zawnioskować do płatnika składek o niepobieranie miesięcznych zaliczek na podatek dochodowy. Wystarczy, że w części J formularza zaznaczą „Tak”.