Rodzice samotnie wychowujący dziecko mogą w 2023 roku skorzystać z preferencyjnego opodatkowania swoich dochodów. Zakłada ono m.in. skorzystanie z kwoty wolnej od podatku. Czy kwota wolna wyniesie 30 000 zł czy 60 000 zł?

» Samotnie wychowujący dziecko (ulga dla samotnego rodzica) – poradnik PIT.pl

Polski Ład wprowadził wiele zmian w zakresie wspólnego rozliczenia z dzieckiem. Samotni rodzice z uwagi na swoją specyficzną sytuację życiową, mają prawo do opodatkowania podatku PIT na preferencyjnych zasadach, co bezpośrednio przyczynia się do obniżenia zobowiązania podatkowego podatnika. Na czym polega preferencja i co warto zrobić, by z niej skorzystać?

» Wspólne rozliczenie samotnej matki, ojca w PIT 2023. Co z ulgą 1500 zł?

Źródło: shutterstock

Samotni rodzice z prawem do kwoty wolnej od podatku

Za sprawą nowych przepisów Polskiego Ładu samotni rodzice wychowujący dziecko zyskali prawo do skorzystania z podwójnej kwoty wolnej od podatku. Jak tłumaczy resort finansów ,, Preferencja polega na obliczeniu podatku w podwójnej wysokości podatku obliczonego od połowy dochodów osoby samotnie wychowującej dzieci. Dzięki takiemu sposobowi obliczenia podatku kwota wolna od podatku wynosząca od 1 stycznia 2022 r. 30 000 zł będzie realizowana dwukrotnie (2 × 30 000 zł = 60 000 zł), analogicznie jak przy wspólnym opodatkowaniu małżonków.

Obliczając preferencyjny podatek w rocznym zeznaniu podatkowym:

- wykazane dochody podziel na pół,

- oblicz od nich podatek według skali podatkowej,

- obliczony podatek pomnóż przez 2”.

Warto przy tym pamiętać, że prawo do skorzystania z podwójnej kwoty wolnej zależy od wysokości uzyskanego dochodu. Więcej o tym poniżej.

» Co daje ulga dla samotnych rodziców i jak obliczyć podatek

Ważne oświadczenie o opodatkowaniu jako osoba samotnie wychowująca dziecko

Rodzice chcący skorzystać z preferencyjnego rozliczania powinni pamiętać o ważnej kwestii, która pozwoli im na comiesięczne obniżanie należnego podatku, i tym samym zyskanie wyższego wynagrodzenia. Mowa o oświadczeniu o opodatkowaniu jako osoba samotnie wychowująca dziecko. Jego złożenie u pracodawcy pozwala na uwzględnienie w każdym miesiącu kwoty wolnej od podatku.

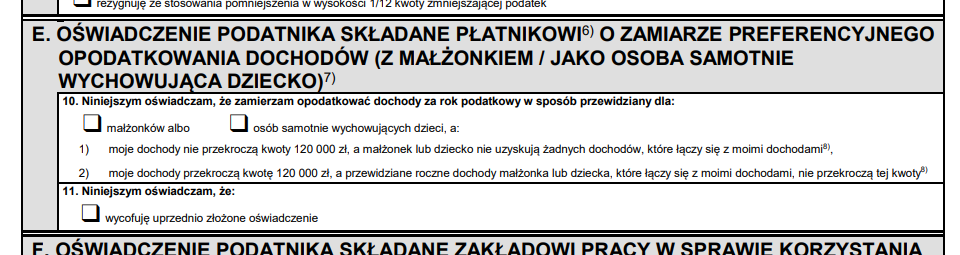

Oświadczenie od 2023 roku będzie można składać na nowym druku PIT-2 (9), przygotowanym przez Ministerstwo Finansów. Druk ten zawiera specjalnie do tego dedykowaną rubrykę E. ,, OŚWIADCZENIE PODATNIKA SKŁADANE PŁATNIKOWI O ZAMIARZE PREFERENCYJNEGO OPODATKOWANIA DOCHODÓW (Z MAŁŻONKIEM / JAKO OSOBA SAMOTNIE WYCHOWUJĄCA DZIECKO)”. W tej właśnie rubryce należy zadeklarować swoją chęć opodatkowania dochodów jako osoba samotna.

» Nowy PIT-2 na 2023 rok. Rząd opublikował obszerny wzór oświadczenia

Źródło: gov.pl

Kiedy pojedyncza a kiedy podwójna kwota wolna dla samotnych rodziców?

Zgodnie z obowiązującymi przepisami rodzicom opodatkowanym jako samotnie wychowujący dziecko przysługuje prawo do skorzystania z podwójnej kwoty wolnej od podatku. Prawo to jest jednak ściśle powiązane z wysokością uzyskanych w trakcie roku dochodów. Jak tłumaczy Ministerstwo Finansów ,, Jeśli w oświadczeniu (red – o którym mowa powyżej) wskażesz, że twoje dochody nie przekroczą w roku 120 000 zł oraz że nie musisz do nich doliczać dochodów małoletniego dziecka, to zakład pracy będzie obliczał zaliczki od twoich dochodów według stawki 12% i dodatkowo pomniejszał je o 300 zł (czyli pomniejszenie zaliczki wyniesie 2 x 300 zł). W sytuacji, gdy twoje dochody przekroczą kwotę 120 000 zł rocznie a dziecka nie, zaliczki wyniosą 12% i nie będą dodatkowo pomniejszane o 300 zł (czyli pomniejszenie zaliczki wyniesie 300 zł)”.

Czy konieczne ponowne złożenie oświadczenia w 2023 roku?

Wątpliwości podatników budzi kwestia tego, czy skoro podatnik korzystał z tej preferencji podatkowej już w 2022 roku i złożył oświadczenie, to musi je ponownie wypełniać z mocą prawną na rok 2023? Nie. PIT-2 należy złożyć wyłącznie w sytuacji zaistnienia zmian mających wpływ na zaliczki PIT. Więcej na ten temat w artykule ,, Nowy wzór PIT-2. Czy pracownicy powinni ponownie złożyć oświadczenia w 2023 roku?”.

![Ulga dla seniora w PIT-37. Jak zyskać najwięcej [przykład rozliczenia]](https://www.pit.pl/wp-content/uploads/2025/03/31987314854-300x131.png)