Wynajem

Formy opodatkowania najmu – wybór i zgłoszenie

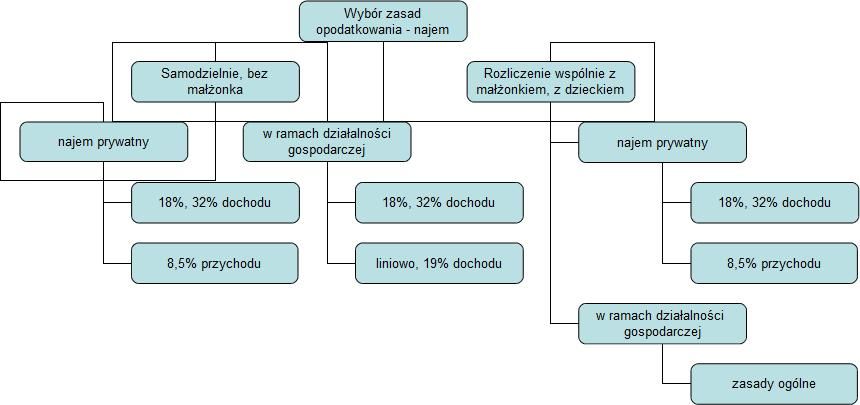

Podatnicy rozliczający najem muszą dokonać wyboru formy rozliczenia przychodów z tego źródła. Wstępnie muszą oni podjąć decyzję, czy najem rozliczają:

- poprzez prowadzenie w tym zakresie działalności gospodarczej,

- prywatnie, bez rozpoczynania działalności, jako najem prywatny.

Najem prywatny rozliczany może być poprzez:

- zasady ogólne – opodatkowanie według skali podatkowej 18% i 32%,

- ryczałt ewidencjonowany.

Decyzja o opodatkowaniu w formie ryczałtu podjęta musi być do 20 stycznia roku podatkowego. Do tego dnia należy bowiem w formie pisemnej dostarczyć informację o wyborze opodatkowania na zasadzie ryczałtu ewidencjonowanego.

W przypadku podatnika, który rozpocznie osiąganie przychodów z najmu w trakcie roku podatkowego pisemne oświadczenie o wyborze opodatkowania w formie ryczałtu nie później niż do 20 dnia miesiąca następującego po miesiącu, w którym osiągnął pierwszy przychód z tego tytułu, albo do końca roku podatkowego, jeżeli pierwszy taki przychód osiągnął w grudniu roku podatkowego.

- zasady ogólne – opodatkowanie według skali podatkowej 18% i 32%,

- podatek liniowy – opodatkowany stawką 19%.

Również w tym przypadku (rozliczania najmu w ramach działalności gospodarczej) opodatkowanie w formie ryczałtu lub podatku liniowego wymaga dokonania zgłoszenia takiej formy rozliczania działalności gospodarczej

| Bezpłatny pdf | Opis broszury informacyjnej Ministerstwa Finansów |

| Opodatkowanie dochodów z najmu, dzierżawy osiąganych poza działalnością gospodarczą (stan prawny na dzień 1 stycznia 2013 r.) |

UWAGA

Podatnik, który prowadzi działalność gospodarczą opodatkowaną na zasadzie podatku ryczałtowego od przychodów ewidencjonowanych nie ma możliwości rozliczać w jej ramach przychodów z wynajmu i zarządzania nieruchomościami własnymi lub dzierżawionymi. Uzyskiwanie przychodów z tego tytułu spowoduje, że podatnik traci w roku podatkowym prawo do opodatkowania w formie ryczałtu od przychodów ewidencjonowanych z dniem uzyskania przychodów z tych rodzajów działalności i od tego dnia opłaca podatek dochodowy na ogólnych zasadach w zakresie całej prowadzonej działalności.

Małżonkowie

W przypadku opodatkowania łącznie z małżonkiem, podatnik nie może prowadzić najmu rozliczanego na zasadzie podatku liniowego. Małżonkowie mają możliwość natomiast rozliczać najem wybierając do 20 stycznia – ryczałt od przychodów ewidencjonowanych.

U małżonków podobnie jak u innych podatników przychody z najmu rozliczać należy proporcjonalnie do prawa do udziału w zysku (czyli standardowo – po 50%). Małżonkowie, między którymi istnieje w danym roku ustrój majątkowy współwłasności majątkowej małżeńskiej, mogą jednak złożyć pisemne oświadczenie o opodatkowaniu całości dochodu osiągniętego z tego źródła przez jednego z nich – najpóźniej do 20 dnia miesiąca następującego po miesiącu, w którym został otrzymany pierwszy w roku podatkowym przychód ze wspólnej własności, wspólnego posiadania lub wspólnego użytkowania rzeczy. W przypadku małżonków korzystających z rozliczenia najmu na zasadach ryczałtu, oświadczenie należy złożyć do 20 stycznia, natomiast w przypadku małżonków ropoczynających najem w trakcie roku – w terminie opłacania ryczałtu za pierwszy okres najmu w danym roku.

Przykład

małżonkowie otrzymali czynsz najmu 10 stycznia 2011 r. Oświadczenie składają nie później niż 20 lutego 2011 r.

UWAGA

Oświadczenie o rozliczeniu całości przychodów u jednego z małżonków należy składać co roku. Wybór zasady opodatkowania całości dochodu przez jednego z małżonków obowiązuje jedynie przy zapłacie zaliczek przez cały rok podatkowy oraz przy składaniu zeznania o wysokości osiągniętego dochodu (poniesionej straty), chyba że w wyniku rozwodu albo orzeczenia przez sąd separacji nastąpił podział majątku wspólnego małżonków i przedmiot umowy przypadł temu z małżonków, na którym nie ciążył obowiązek zapłaty zaliczek i składania zeznania o wysokości osiągniętego dochodu (poniesionej straty) z tego tytułu.